하나은행, 이탈리아 헬스케어펀드 사건

1. 상품 정보 요약

이탈리아헬스케어펀드를 판매한 하나은행은 2017~2019년 기간 중 동 상품을 이탈리아 병원들이 지역 정부에 청구할 진료비 매출 채권에 투자하는 상품이라고 고객들에게 설명하고 판매하였다.

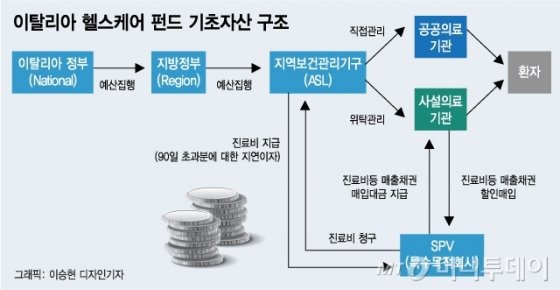

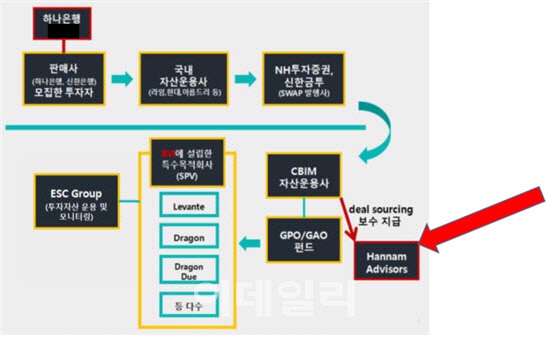

이탈리아 병원들은 지방정부 산하의 지역보건관리기구(ASL)에 진료비를 청구하는데, 지역보건관리 기구가 병원에 진료비를 지급하는데 통상 3개월 이상 소요되고 있어 동 펀드에 투자한 고객들이 자금을 진료비를 청구한 병원에 지급(수취채권 유동화)하고 동 펀드가 이후 지역보건관리기구가 병원에 지급하는 진료비 청구금액을 수취할 권리를 가지는 구조의 상품이다. (아래 그림 참조)

이 펀드 상품의 가장 큰 셀링 포인트(Selling Point)는 투자의 안정성이었다. 하나은행은 동 상품을 판매하면서 이탈리아 지역보건관이 기구가 이탈리아 정부 산하 기관이기 때문에 이탈리아 정부가 파산하지 않는 이상 안정적으로 자금을 회수할 수 있으며 채권 유동화를 통해 5%대의 안정적인 마진 수익을 얻을 수 있음을 강조하며 고객들에게 펀드를 판매하였다.

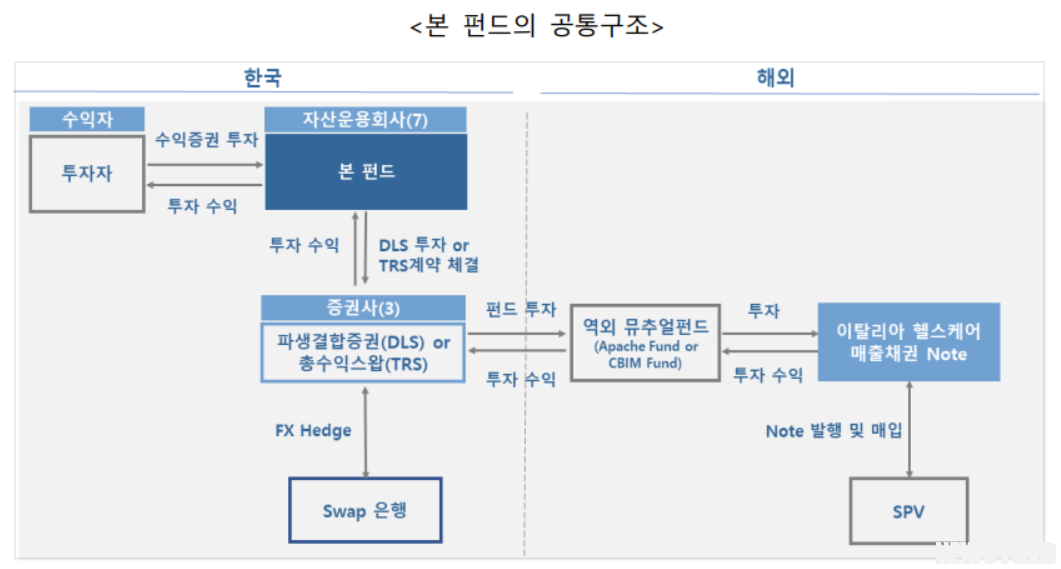

당연히 이 사모펀드 상품의 명칭에서 알수 있듯이 국내 금융회사가 상품화(설계)한 것은 아니다. 동 이탈리아헬스케어 펀드는 미국계 자산운용사 CBIM이 설계하였고, 국내에서는 JB자산운용, 아름드리자산운용, 라임자산운용, 포트코리아 등 7곳의 자산운용사들이 하나은행 등으로 통해 번갈아가며 시리즈로 판매하였다. 언론보도에 따르면 판매금액은 총 1528억원, 506개 계좌로 알려졌다.

2. 환매연기 사태

하나은행은 지난 2017년부터 2019년까지 국내 7개 자산운용사의 이탈리아헬스케어펀드(사모펀드) 상품을 약 1500억원 규모로 판매했다. 목표 수익률 연 5%대로 소개돼 2019년만 집계된 투자자수는 408명이라고 한다. 아마도 현재 기준으로 총 투자자수는 더 증가하였을 것으로 보인다.

그런데 2019년 말부터 펀드 상환 연기가 발생하였다. 대부분의 사모펀드 사건들이 최초 환매 연기 건에 대해서는 별로 대수롭지 않게 쉬쉬하며 넘어가려고 하는데, 당시 이탈리아헬스케어 펀드도 상환 연기가 왜 발생했는지 정확히 알치 못한채 일시적인 유동성 문제쯤으로 여겼다.

하지만 대수롭지 않게 여기던 환매 연기 문제는 일파만파 심각한 상황으로 전개되었다. 어쩌면 이 사건에서 가장 매우 심각한 문제는 어쩌면 이 상품을 판매한 하나은행이나 국내에서 사모펀드 상품을 만들 자산운용사들이 뭐가 문제인지를 정확히 몰랐다는 것라고 할 수 있다. 결국 시간이 지나가면서 하나씩 감춰졌던 문제점이 드러나기 시작했는데, 최초 상품판매시 설명한 상품의 구조와 달리 운용되고 있었다는 사실 등 문제점이 알려지게 되었다.

예를 들어, 상품 판매시 투자자들에게 3개월 내 상환될 단기채권 위주로 운용할 계획이라고 설명했었지만, 실제로 펀드자금이 투자된 내역에는 단기채권 뿐만아니라 장기채권이 편입되어 있었고, 이에 따라 만기 시점에 상환이 어려운, 또는 사실상 불가능한 구조였다고 한다. 상품설명서상 펀드의 만기는 25~37개월이었지만, 만기가 6~7년에 달하는 매출채권까지 편입되어 있었다는 점이 드러난 것이다. 결국 이러한 이유로 동 펀드는 환매중단을 선언할 수 밖에 없었다.

3. 환매 연기 사태의 배경

먼저 이탈리아헬스케어펀드를 판매한 자산운용사들을 살펴보면 최근 크게 논란이 되었던 라임펀드 등 사모펀드 환매 사태와 직접적으로 관련이 있는 자산운용사들이 대거 참여했다는 점을 알 수 있다.

따라서 당연히 국내에서 명목상 사모펀드를 만든 자산운용사들이 실제 사모펀드 상품 설계 과정에서 실질적인 역할, 예를 들어 해외 자산실사 및 상품 위험에 대한 분석 평가 등을 제대로 하였는지 의문을 가지지 않을 수 없다. 아마 그런 노력은 없었을 것이다.

시장에서 판매되는 금융상품 중 해외의 상품, 투자 대상이 해외이거나 해외 금융회사들이 설계한 상품등이 적지 않지만 이처럼 해외 금융회사가 해외에서 투자를 하는데 투자금을 국내에서 조달하는 경우 국내 자산운용사들은 어떤 역할을 했고 해야할까? 그냥 수익만을 위해 국내에 판매하고 실제 상품이 어떻게 운용되는지도 모르는 상황은 어떻게 발생할 수 있는 것인지 의문을 가지지 않을 수 없고 안타깝지 않을 수 밖에 없다.

이탈리아 핼스케어 펀드의 경우는 사실상 국내 자산운용사들은 해외 자산운용사가 설계한 상품을 더 많은 투자자에게 판매하기 위해 국내에 명칭만 달리해서 시리즈 펀드로 판매하기 위해 명목상 '참여'만한 것으로만 보인다. 이 펀드의 실제적 위험이나 구조적 한계 등에 대한 큰 고민은 없었던 것이 아닐까 생각된다.

또 다른 문제점은 국내에서 동 펀드 상품 판매 및 자금 조달을 위한 과정에서 신한금융투자와 NH투자증권은 토탈리턴스왑(TRS) 계약을 하면서 레버리지까지 일으키면서 판매시 설명과 달리 구조적으로 그다지 안전하지 않은 상품으로 운용되었다. 상품 자체는 안전할 수 있지만 자금 조달 과정에서 레버리지를 일으키는 경우 채무불이행 발생시 자금 회수에 문제가 발생할 수 있는데 이게 과연 안전한 상품이라고 할 수 있는지 의문이다.

4. 뭥미,, 한남어드바져스??

그런데 이탈리아헬스케어 펀드에 투자한 투자자들을 더욱 화나고 분개하게 만드는 사실이 더 있었다. 이탈리아헬스케어펀드의 실체가 드러나면서 등장한 '한남어드바이져스'라는 말도안되는 회사의 존재다. 투자자들은 분개하지 않을 수 없었다.

위에 설명했듯이 이탈리아헬스케어펀드 운용은 사실상 미국 CBIM이라는 투자운용사가 전담하는 구조다. 그리고 동 펀드 자금조달을 위해서 국내 여러 자산운용사가 개별 상품을 만들고 하나은행 등에서 판매한 것인데, 이런 상품 구조에서 “한남어드바이저스"라는 회사는 굳이 상품구조상 필요하지 않은 회사였다.

그런데 난데없이 이 '한남어드바이저스’라는 회사가 4%에 달하는 수수료를 떼 가는 것으로 뒤늦게 밝혀졌다. 더욱 어처구니 없는 사실은 ‘한남어드바이저스’는 이탈리아헬스케어펀드 투자 상품 설명서에도 나오지 않는 화사였다는 점이다. 게다가 한남어드바이저스가 수취하는 수수료 4%는 판매사인 하나은행의 수수료가 1.2%, 국내 자산운용사의 수수료가 0.16%라는 것을 감안하면 매우 높은 수수료에 해당했다. 도대체 이게 무슨 일인가?

현재까지 알려진 사실을 종합해보면 한남어드바이저스는 2017년~2019년 동안 하나은행에서 이탈리아 헬스케어 펀드 1500억원 어치를 판매한 직원과 밀접한 관계가 있다고 추측하고 있다. 해당 직원은 하나은행이 증권회사에서 영입한 펀드매니저 경력이 있는 경력 직원이고, 회사에서 양질의 펀드 상품을 발굴해 하나은행 상품위원회에 소개하는 역할을 했다고 한다.

그 직원 는 이탈리아헬스케어펀드의 문제가 불거진 이후 하나은행을 퇴사했다. 그리고 공교롭게 그가 퇴사한 직후 펀드 환매가 중단되고 채권 회수가 불가능한 불량 채권이란 사실이 알려졌다.

심지어 판매 과정에서 수수료 47억원을 챙기고 펀드를 운용한 회사 대표·대주주가 그 하나은행 직원이었다는 사실도 뒤늦게 알려졌다.

즉, 하나은행 직원 A는 국내 자산운용사들이 이탈리아헬스케어펀드 상품을 구성하기 전 단계부터, 미국 CBIM사가 상품을 기획하는 단계에서부터 관여했을 가능성이 높고 이 상품을 국내 판매하면서 그 판매에 따른 수수료를 챙기기 위해 '한남어드바이져스'라는 회사를 상품구조에 심었을 것으로 추정된다. 다시 말하자면, 미국 운용사가 기획한 상품이지만 사실상 국내에서 판매한, 무늬만 미국 운용사의 상품일 수 있다는 것이다.

투자자들은 자신들의 금전적 피해만 해도 엄청난 고통을 받고 있는데 그간 감추어져던 해괴한 사실들이 드러나면서 정말 당혹감을 감출수 없는 지경이 되었다. 그리고 사건의 중요한 단서를 지니고 있는 인물인 하나은행 직원은 현재 국내에 없고, 국내 수사기관도 그를 소환하지 못하고 있다. 언론에 따르면 현재 그는 현재 싱가포르에 거주 중인 것으로 알려졌는데, 그 주소가 한남어드바이저스의 사무실 중 하나가 있는 곳이라고 한다.

한편, 하나은행 직원이 소개하여 하나은행을 통해 판매된 펀드 규모는 이탈리아헬스케어펀드을 포함해 총 5000억원에 달한다고 한다. 문제가 된 이탈리아헬스케어펀드(1500억원 규모) 외에도 이 직원을 통해 판매한 펀드가 더 있다는 뜻이다. 즉, 이와 같은 문제가 터질 수 있는 상품들이 아직 더 있다는 점이다.

5. 마피아 펀드 논란

여기서 끝이 아니다. 이 펀드가 어느나라와 관련이 있는지 다시 한번 보자. 이탈리아,, 이탈리아헬스케어 펀드의 환매 중단 이후 설마 했는데, 어처구니 없는 뉴스가 이어지기도 했다.

영국 언론인 파이낸셜타임스(FT)는 이탈리아 상업은행 방카제네랄리와 연기금, 헤지펀드 등 기관투자가들이 "드랑게타" 연계 유령회사 채권을 인수했다는 의혹을 보도하면서 한국 연기금(a pension fund in South Korea)을 지목하면서 이탈리아헬스케어펀드도 의혹을 받게 되었다.

당연히 하나은행은 강하게 부인하였다. 하나은행 관계자는 한 언론사와 인터뷰에서 “이탈리아 의료비 관련 채권이 연간 최소 20조원 어치(약 34조원 추정)가 발행된다”면서 “이 중 마피아 채권을 섞어 넣은 유동화 노트에 투자했을 가능성은 확률상 높지 않다”고 말했다. 쉽게말해, 잘 모르겠지만 그럴 가능성은 높지는 않을 것이다라는 말을 애둘러한 것이다. 결국, 웃픈 사실은 아무도 이를 확인할 수 없다는 점이었다.

하나은행은 이탈리아 헬스케어펀드의 자금이 현지 신흥 마피아 ‘드랑게타’와 연계한 유령회사 채권에 들어갔는지 진상을 파악 중이라고 답을 피했다. 그러면서 국내 운용사들이 TRS계약 상대방인 신한금투, 이 펀드를 국내에 들여온 미국 운용사 CBIM(Cross Border Investment Management), 현지에서 매입·회수 업무를 하는 ESC그룹으로부터 사실관계를 확인 중이라고 덧붙이는 수준으로 정확한 답변을 회피하였다.

하지만 그 이후 마피아 채권 투자 등 사실여부에 대한 추가적인 발표는 없었다. 금융당국도 별다른 대응이 없었다. 만약 마피아 채권을 펀드에 편입한 것이 사실로 드러나면 금융공학을 악용한 자금세탁에 일조한 셈이어서 한국형 헤지펀드는 국제적 망신살을 뻗치게 되기때문에 사실이라고 해도 공개하기는 어려울 것이라는 추측이다. 그리고 이 논란은 수면 아래로 쏙 들어가버렸다.

[참고 기사]

▶ [단독]伊헬스케어펀드, 前하나은행 직원 연루됐나‥진실공방

▶ [단독]마피아 채권까지 담아?…'국제 호구'된 한국형 헤지펀드

▶ [단독]하나은행 믿고 투자했는데…처음부터 계획된 사기?

※ 관련 포스트 추천↓↓

불완전 판매와 금융회사의 책임전가로 얼룩진 피델리스 펀드(무역금융 펀드)의 결말

[참고 : 사모펀드 사건 관련 포스트들] ▶ P2P금융의 민낯을 드러낸 팝펀딩 사건 ▶ 옵티머스 사건과 관련된 정재계 인물 및 기업 정리 ▶ 아름드리 펀드 투자자들의 집단 대응 움직임 ▶ 라임펀

kfact.tistory.com

P2P금융의 민낯을 드러낸 팝펀딩 사건 정리

: P2P금융의 민낯을 드러낸 팝펀딩 사건 정리 : 정부로부터 인정 받은 P2P금융의 모범사례, 팝펀딩 : 팝펀딩은 금융 당국으로부터 혁신금융의 대표사례로 선정된 P2P 금융회사다. 금융위원회는

kfact.tistory.com

옵티머스 사건과 관련된 정재계 인물 및 기업 정리

옵티머스 사건과 관련된 정재계 인물 및 기업 정리 # 이혁진 전 대표(옵티머스 자산운용 설립자) # 김재현 옵티머스 자산운용 대표이사 # 양호 회장(옵티머스 최대주주, 전 나라은행장) # 정영제

kfact.tistory.com